Combien coûte une assurance habitation ?

Bonjour, mon ami, bonjour à nouveau ; aujourd'hui, nous nous réunissons pour parler de Combien coûte l'assurance habitation ? et j'espère que le blog pourra vous aider.

L'assurance habitation protège contre les dommages et la destruction causés par les risques couverts, mais combien coûte une assurance habitation ? Le coût varie de $378 à $3 593 par an, soit une moyenne de $1 383.

Points forts

- L'assurance habitation coûte généralement entre $378 et $3 593 par an, avec un coût moyen national de $1 383.

- Les compagnies d’assurance déterminent les coûts en utilisant un certain nombre de facteurs, notamment le coût de reconstruction de la maison, la franchise choisie par l’assuré et les antécédents financiers du propriétaire.

- L’assurance habitation est exigée par la plupart des prêteurs hypothécaires, mais il est conseillé même aux propriétaires qui paient comptant de souscrire une police pour protéger leur investissement.

- Les assurés peuvent travailler avec leur agent d’assurance pour réduire le coût de leur couverture en profitant des rabais disponibles.

La plupart des propriétaires comprennent pourquoi ils ont besoin d'une assurance habitation pour obtenir un prêt hypothécaire. Prêter une somme d'argent importante est risqué pour un prêteur, et ils doivent savoir que la maison est protégée contre certains événements au cas où l'emprunteur ferait défaut et que le prêteur devrait vendre la maison pour récupérer sa perte. Qu'est-ce que l'assurance habitationEn bref, il s'agit d'une politique qui permet aux propriétaires de protéger leur propre investissement aussi soigneusement que le prêteur protège le leur. Fabio Faschi, agent d'assurance agréé en charge des partenariats avec Homologue, remarques, « Alors que de nombreux propriétaires souscrivent généralement une assurance habitation simplement pour cocher la case sur la longue liste d'éléments qu'ils doivent compléter pour finaliser l'achat d'une maison, il est essentiel qu'ils se sentent à l'aise avec ce que leur politique couvrira et ne couvrira pas.”

L'achat d'une maison coûte cher, il est donc important pour les propriétaires d'économiser de l'argent autant que possible tout en protégeant cet investissement majeur. Alors, combien coûte une assurance habitation ? Cela dépend de nombreux facteurs, dont certains sont fixes, comme l'âge et l'état de la maison ou l'historique des réclamations faites sur la maison dans le passé. D'autres sont à la discrétion du propriétaire, comme de quelle couverture ils ont besoin et le choix de la franchise. Certains facteurs sont déterminés par les choix de style de vie : posséder une race de chien particulière, exercer une activité professionnelle à domicile et même l’état matrimonial peuvent influer sur le coût de la couverture. « Tous ces facteurs peuvent nécessiter une option de police plus nuancée, et votre agent devrait être en mesure de s’y retrouver en fonction des informations que vous lui fournissez », explique Faschi.

Facteurs à prendre en compte dans le calcul du coût de l'assurance habitation

La maison est-elle proche d'un rivage ? D'une ligne de faille ? Comment se porte le crédit du propriétaire ? Tous ces facteurs auront une incidence sur le coût de l'assurance habitation. Bien que le coût moyen national de l'assurance habitation soit de $1,383 par an, le coût exact peut varier considérablement selon la région et la valeur de la maison. Il est important pour les propriétaires de prendre en compte le style et l'emplacement de la maison, puis les différents facteurs facultatifs, avant de rechercher un devis d'assurance habitation. Un calculateur d'assurance habitation peut aider les propriétaires à prendre en compte chacun de ces coûts potentiels.

Coût de remplacement d'une maison

En cas de perte totale de la maison, celle-ci devra être reconstruite de fond en comble. Les tarifs d’assurance habitation sont en grande partie basés sur le montant que la reconstruction nécessitera. Bien que la reconstruction puisse inclure certaines améliorations pour garantir qu’elle soit conforme aux codes du bâtiment en vigueur, le coût de remplacement correspond au prix de reconstruction d’une maison de taille, de qualité et de matériaux similaires à la maison perdue. Ce n’est pas la même chose que la valeur marchande de la maison, qui comprend le coût du terrain. Par conséquent, assurer une maison en fonction de sa valeur marchande entraînera une prime plus élevée que nécessaire. Il est plutôt conseillé aux propriétaires de travailler avec un agent d’assurance pour déterminer le coût de la reconstruction de la maison et d’utiliser ce chiffre pour évaluer le coût de remplacement de la maison.

Âge et construction de la maison

Les maisons plus anciennes coûtent plus cher à réparer que celles nouvellement construites, ce qui peut augmenter le coût de l'assurance habitationLe remplacement des planchers et des carreaux anciens, la reconstruction des murs en plâtre et la réparation des plafonds en toile nécessitent tous des spécialistes et des matériaux coûteux, ce qui, selon les assureurs, entraînera des coûts supplémentaires en cas de sinistre. De plus, la construction d'une maison ancienne peut ne pas être conforme aux codes du bâtiment en vigueur. Selon la loi, une maison réparée par un entrepreneur agréé doit être mise aux normes, ce qui peut ajouter des milliers de dollars en matériaux et en main-d'œuvre. Les polices d'assurance habitation standard ne couvrent pas ce coût, mais la plupart des compagnies offrent la possibilité de souscrire une assurance distincte pour couvrir les coûts des mises à jour du code après que la maison a été endommagée par un risque couvert.

Déductible

La franchise d'une police d'assurance est l'un des rares éléments que vous pouvez contrôler lorsque vous choisissez une police d'assurance habitation. « Une fois que vous avez déterminé votre couverture, la dernière chose à prendre en compte est la franchise (ce que vous paierez de votre poche en cas de sinistre) que vous souhaitez fixer pour la police, sachant que les franchises auront toujours une relation inverse avec le prix que vous payez annuellement pour votre assurance », explique Faschi. En d'autres termes, il s'agit d'une occasion pour un propriétaire de se prémunir contre la probabilité de faire une réclamation au cours d'une année donnée.

Si la maison est en bon état et n'est pas située dans une zone à haut risque, il peut être judicieux pour les propriétaires de choisir une franchise plus élevée en échange d'une prime moins élevée. Si le propriétaire doit faire une réclamation, l'argent qu'il n'a pas payé pour la prime peut l'aider à payer sa franchise. D'un autre côté, choisir de payer une prime plus élevée pour maintenir la franchise à un niveau bas signifie qu'en cas de sinistre couvert, le propriétaire aura moins de frais à sa charge.

Possession et race de chien

Les morsures de chien sont à l’origine d’un nombre important de demandes d’indemnisation en responsabilité civile. Les assureurs demanderont donc aux propriétaires s’ils possèdent un chien. À moins que le chien ne figure sur la liste des races interdites de l’assureur, la hausse de la prime sera probablement faible. Si le chien est considéré comme une race « agressive », comme un doberman, un rottweiler ou un pitbull, la compagnie d’assurance peut ne pas couvrir les dommages ou blessures causés par le chien, ou le propriétaire peut être obligé de souscrire une clause distincte sur la police moyennant des frais supplémentaires. Un propriétaire dont le chien peut être considéré comme une race « agressive » peut demander aux assureurs potentiels s’il existe des limitations ou des restrictions sur certaines races de chiens pour s’assurer que la police de la compagnie fournira la couverture dont il a besoin et n’exclura pas les dommages ou blessures causés par son animal de compagnie.

Poêles à bois

Les poêles à bois peuvent être un moyen économique et économe en énergie de chauffer une maison. Mais ils sont aussi en quelque sorte une boîte à feu posée au milieu de la maison, qui brûle jour et nuit. Les assureurs les considèrent comme un risque énorme et augmentent généralement les coûts d'assurance en conséquence. Il est possible de compenser cette augmentation auprès de certaines compagnies d'assurance en installant des détecteurs de fumée à proximité du poêle à bois et en fournissant la preuve que le poêle a été installé par un entrepreneur agréé et qu'il est régulièrement entretenu.

Entreprise à domicile

Les polices d’assurance habitation de base ne couvrent pas l’équipement et les fournitures conservés dans une maison et utilisés pour une entreprise à domicile, mais cet équipement devra tout de même être protégé. La plupart des assureurs offrent la possibilité de souscrire une assurance entreprise à ajouter à la police d’assurance habitation. Une autre option consiste à souscrire une police d’assurance entreprise complètement distincte. L’une ou l’autre offrira une bonne protection, mais les deux augmenteront le coût global de l’assurance. Selon le type d’entreprise, il peut être possible pour les propriétaires de déduire le coût de l’assurance de leurs impôts si l’espace est défini comme un bureau à domicile. Les propriétaires peuvent consulter un fiscaliste ou un conseiller financier pour déterminer s’ils sont admissibles à des déductions fiscales pour cette dépense.

Rénovation

Parfois, une rénovation s'accompagne de l'avantage supplémentaire d'une prime d'assurance moins élevée. Les mises à jour et les améliorations apportées aux systèmes électriques ou de plomberie réduisent le risque de dommages résultant d'incendies et de fuites et augmentent la valeur de la maison, et l'assureur peut récompenser le propriétaire pour cela. La mise aux normes d'autres éléments de la maison, comme les marches extérieures et les balustrades pour les terrasses, réduit le risque de responsabilité civile en cas de blessure d'une personne lors d'une chute et peut donc réduire le coût de la police d'assurance.

Limite de responsabilité du domicile

La couverture responsabilité civile, qui est un élément standard de toutes les polices d'assurance habitation, couvre les blessures ou les dommages matériels dont le propriétaire (ou les membres de sa famille ou ses animaux domestiques) est légalement responsable. La couverture comprend les frais de défense devant le tribunal et les amendes ou indemnités exigées par le tribunal à la suite d'un procès. Les propriétaires devront décider des limites qu'ils choisissent pour leur couverture : une limite plus élevée entraînera une prime plus élevée, mais la couverture augmentera également. La plupart des polices ont une limite de couverture minimale de 100 000 TP4T, mais la plupart des assureurs recommandent une limite de 300 000 TP4T à 500 000 TP4T. Si le propriétaire possède de nombreux biens personnels dont une personne qui le poursuit pourrait essayer de s'emparer, il peut être judicieux de fixer la limite encore plus haut, mais chaque augmentation de la limite fait également augmenter le coût de l'assurance.

Score d'assurance

Un score d'assurance est une combinaison du score de crédit et de l'historique des réclamations d'assurance. Contrairement à un score de crédit, il accorde plus d'importance aux faillites, aux privilèges et à la dette totale qu'à la ponctualité des paiements et au nombre de comptes. En effet, ces éléments augmentent statistiquement la probabilité qu'un propriétaire dépose une réclamation d'assurance, soit parce qu'il ne peut pas tirer parti de son propre crédit pour payer les travaux d'entretien, soit parce qu'il a l'habitude de laisser les problèmes sans réponse. Les entreprises formulent les scores différemment, mais en général, les propriétaires peuvent augmenter leur score en remboursant leurs dettes, en conservant des soldes de carte de crédit modestes (idéalement en les remboursant mensuellement ou en effectuant les paiements minimums à temps) et en gérant leurs finances de manière à éviter les privilèges fiscaux ou les jugements contre leur salaire. En outre, les propriétaires voudront réfléchir au moment où il vaut la peine de faire une réclamation auprès des polices d'assurance ; soumettre de nombreuses réclamations pour des pertes plus petites peut réduire leur score d'assurance.

État matrimonial

Les couples mariés sont statistiquement moins susceptibles de déposer des demandes d'indemnisation auprès de leur assurance habitation que les personnes célibataires. L'état matrimonial d'un propriétaire peut donc avoir une incidence sur le coût de sa prime d'assurance. Étant donné que les compagnies d'assurance économisent de l'argent lorsqu'elles n'ont pas à payer de sinistres, elles proposent parfois aux couples mariés des primes moins élevées en raison de ce risque supposé plus faible.

Bains à remous, piscines ou spas extérieurs

Les jeux d'eau peuvent transformer une cour en oasis privée pour aider les propriétaires à s'éloigner du monde, mais ils sont situés à l'extérieur, ce qui augmente le risque de dommages en cas de tempête ou d'actes de vandalisme. En conséquence, les coûts de couverture peuvent augmenter. De plus, comme il s'agit de jeux d'eau, le risque de blessure par noyade est plus élevé, c'est pourquoi certains assureurs peuvent exiger des limites de responsabilité plus élevées pour les maisons équipées d'un jacuzzi, d'une piscine ou d'un spa.

État du toit

Les compagnies d’assurance habitation évaluent l’âge et l’état du toit avant de fournir un devis pour une police d’assurance. Selon Faschi, « le risque immobilier est la structure et le bâtiment lui-même, ce qui inclut des facteurs qui parlent de l’état de la maison, comme le vieillissement des quatre principaux composants de la maison : le toit, l’électricité, la plomberie et le chauffage. » Le toit est la première couche de défense contre de nombreuses menaces qui pèsent sur la maison. Un toit récent et en bon état offre une protection contre les dommages causés par le vent, les infiltrations d’eau et les barrages de glace, et il offre une meilleure protection contre les chutes de branches d’arbres et la grêle. Un toit plus ancien, surtout si les solins vieillissent et que les bardeaux montrent leur âge, est plus susceptible de fuir en cas de pluie battante, ce qui peut entraîner des dommages matériels, de la pourriture et de la moisissure. Pour cette raison, les compagnies d’assurance habitation factureront généralement un tarif inférieur pour une maison dont le toit est plus récent.

Fonctionnalités de sécurité à domicile

Certaines entreprises proposent rabais d'assurance pour avoir un système de sécuritéLes assureurs peuvent poser des questions sur les types de serrures des portes et les matériaux dont elles sont faites pour déterminer la facilité avec laquelle une intrusion dans la maison est possible. Investir dans un nouveau pêne dormant de haute sécurité ou remplacer les anciennes portes à âme creuse peut donc réduire la prime. De plus, l'installation d'un système de sécurité surveillé peut entraîner une réduction de prime allant jusqu'à 20 %. Avant de choisir un système, les propriétaires voudront vérifier auprès de leur assureur quelles sont les restrictions de la compagnie concernant les types de systèmes qui bénéficient des réductions. Certaines compagnies exigent des systèmes de sécurité entièrement surveillés, tandis que d'autres exigent simplement un système Wi-Fi avec autosurveillance. Les économies réalisées sur la prime d'assurance peuvent compenser considérablement, voire couvrir, le coût du système de sécurité. Il y a donc deux avantages pour un seul coût.

Proximité d'une caserne de pompiers

Si une maison est située à proximité d'une caserne de pompiers, les premiers intervenants arriveront rapidement en cas d'incendie et pourront contenir et éteindre l'incendie rapidement et efficacement, réduisant ainsi les dommages et les coûts de nettoyage. Par conséquent, les primes peuvent être réduites en raison du risque réduit. En revanche, si la maison est située dans une zone rurale (surtout s'il n'y a pas de source d'eau municipale et de bornes d'incendie), la probabilité que les pompiers soient en mesure d'éteindre un incendie est réduite, de sorte que les assureurs proposeront probablement un tarif plus élevé.

Proximité du littoral ou d'un plan d'eau

Les maisons côtières sont belles et relaxantes, mais elles comportent des risques supplémentaires : tout plan d'eau constitue une menace d'inondation. Qu'il s'agisse d'un ruisseau pittoresque, d'un lac serein ou d'un océan juste à l'arrière de la maison, la proximité de l'eau fera grimper les tarifs d'assurance.

L'assurance habitation standard ne couvre pas les dommages causés par les inondations. Par conséquent, si une maison est proche de l'eau, une société de prêt hypothécaire peut exiger que le propriétaire souscrive une police d'assurance inondation distincte auprès de la Federal Emergency Management Agency (FEMA). Même si la maison n'est pas située au bord de l'eau ou dans une zone basse, l'assurance inondation peut être un bon investissement si les nappes phréatiques de la région sont élevées. Les zones côtières sont également plus exposées aux vents forts et destructeurs, et les embruns peuvent accélérer le vieillissement de l'acier et du bois et les faire tomber en panne plus tôt, de sorte que ces risques entraînent également des taux d'assurance plus élevés.

Historique de crédit

Toute personne qui s'apprête à acheter une maison connaît bien l'effet de son score de crédit sur les taux d'intérêt et les frais. Le score de crédit peut également avoir un impact sur la prime d'assurance habitation. Les propriétaires ayant un score de crédit plus faible peuvent devoir payer plus simplement parce que la compagnie d'assurance les considère comme un risque plus élevé. Bien que ce ne soit pas nécessairement vrai, c'est un fait du marché de l'assurance. Les personnes ayant un score de crédit plus élevé peuvent payer moins pour leur couverture d'assurance.

Historique des réclamations

Pour les assureurs, le client idéal paie chaque année à temps et ne fait jamais de réclamation. C’est ainsi que les compagnies d’assurance gagnent de l’argent. Elles comprennent, bien sûr, que des réclamations doivent parfois être déposées et ne le reprocheront pas nécessairement aux assurés. Cependant, les propriétaires qui déposent fréquemment des réclamations peuvent constater qu’il n’existe pas de tarifs plus bas. Les assureurs devront évaluer le profil de risque d’un client pour prendre ces décisions. « Le profil de risque peut être compris comme les facteurs de risque qui sont particuliers à la personne qui souscrit l’assurance », explique Faschi. « Ainsi, dans le cas de John Doe, [il s’agirait] de son historique d’assurance (ou non), de la fréquence à laquelle il a déposé des réclamations et généralement d’un « score d’assurance » agrégé, qui est souvent un score exclusif attribué par la compagnie d’assurance en fonction de la vérification de l’historique de crédit du propriétaire. »

Si l'assuré a acheté une maison neuve et que de nombreuses réclamations ont été déposées par le passé pour cette maison, cela peut également entraîner une majoration. Les réclamations multiples du même type sont particulièrement dommageables. Les tarifs ne seront pas énormément affectés par une réclamation pour intempéries, car c'est à cela que sert l'assurance habitation. Une réclamation pour incendie aura un effet légèrement plus important, mais une deuxième réclamation pour incendie (ou une deuxième ou troisième réclamation pour vol) suggère à l'assureur que le propriétaire n'utilise pas les précautions de sécurité appropriées et qu'il court un risque plus élevé de réclamations futures.

Nuisances attrayantes

Les caractéristiques comme les piscines peuvent ajouter de la valeur à une maison, mais elles peuvent aussi faire augmenter les primes d'assurance. À moins que le jardin d'une maison ne soit entièrement clôturé (et parfois même dans ce cas), ces caractéristiques peuvent être classées comme des « nuisances attrayantes ». Si un enfant sans surveillance peut être attiré par quelque chose de dangereux sur la propriété, cela représente un risque. Comme le propriétaire ne sera pas nécessairement au courant de ce qui se passe, les blessures sont plus susceptibles de se produire, il est donc judicieux d'augmenter la couverture responsabilité civile pour plus de sécurité. Voici quelques exemples de nuisances attrayantes :

- Trampolines

- Cabanes dans les arbres

- Balançoires

- Piscines

- Étangs

- Appareils mis au rebut

- Voitures

Modules complémentaires de politique

Si une police d’assurance habitation de base ne fournit pas une couverture suffisante, les propriétaires peuvent choisir d’inclure des options complémentaires à leur police. Par exemple, les propriétaires disposant d’un patrimoine net important, qui organisent de nombreux rassemblements importants, qui sont propriétaires ou qui ont un nouveau conducteur dans leur foyer qui pourrait provoquer un accident dont ils pourraient être tenus responsables, peuvent opter pour une police d’assurance complémentaire, qui peut servir de couche de protection supplémentaire contre les réclamations en responsabilité civile.

Au-delà des compléments de police d'assurance complète, il existe des avenants et des ajouts de lignes d'assurance qui peuvent faire augmenter les tarifs. Tous ces ajouts ont un coût, il est donc utile de prendre des décisions éclairées sur ce qui est couvert, ce qui doit l'être et quelle doit être la limite de couverture pour déterminer le meilleur équilibre.

- Assurance inondation

- Assurance tremblement de terre

- Assurance entreprise à domicile

- Politiques parapluie

- Protection de la responsabilité civile animale

- Couverture de la ligne de service

- Assurance des biens personnels

- Couverture contre le vol d'identité

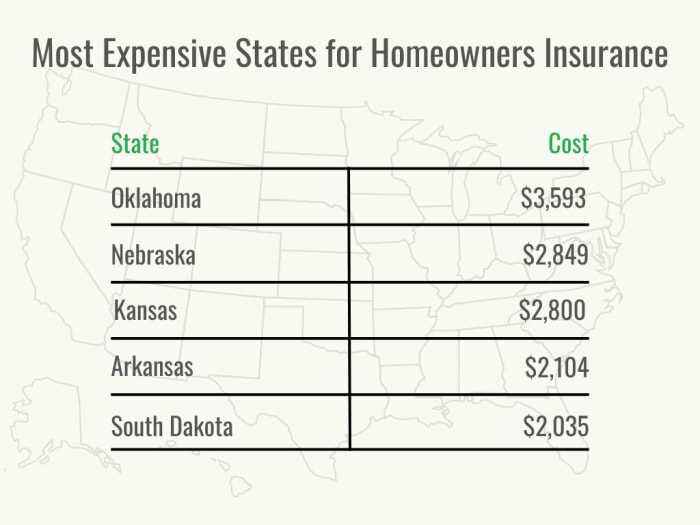

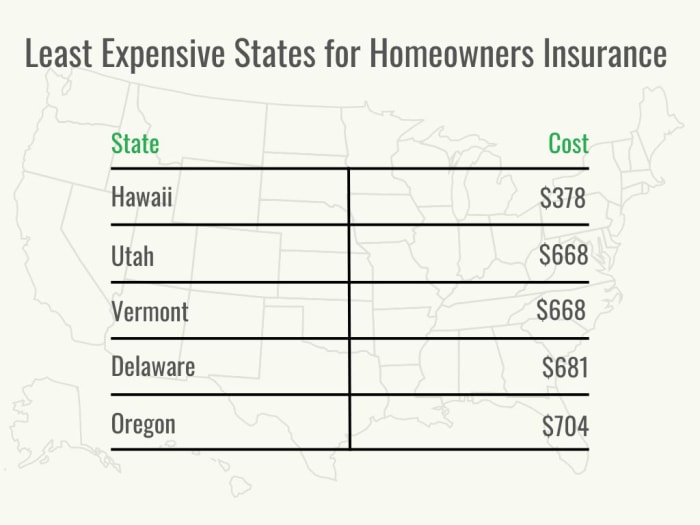

État de résidence

L’emplacement d’une maison peut avoir une incidence significative sur le coût de la police d’assurance. Selon Faschi, « [le risque immobilier] prend également en compte l’emplacement de la propriété et la fréquence des risques dans cette zone, comme les tremblements de terre, les incendies de forêt ou les ouragans en général dans la région, mais aussi tout incident ou réclamation impliquant la propriété assurée. »

Parfois, la menace d'un acte criminel ou de vandalisme est également évaluée au niveau de l'État. Pour protéger leurs propres fonds en cas de catastrophe naturelle, plusieurs États ont leurs propres directives en matière d'assurance qui déterminent le montant de la couverture que les propriétaires doivent souscrire, et ces réglementations seront également prises en compte dans les coûts.

Enfin, si la maison est située dans un État éloigné du lieu de production des matériaux de construction, ces derniers coûteront plus cher en cas de réparation ou de reconstruction. Les assureurs le savent et couvrent leurs propres coûts supplémentaires avec des tarifs plus élevés. Voici quelques exemples de coûts d'assurance habitation par État.

- Arizona: $1,216

- Californie: $1,084

- Colorado: $1,863

- Floride: $1,648

- Géorgie: $1,373

- New York: $1,289

- Ohio: $1,119

- Texas: $1,860

- Virginie: $924

- Wisconsin: $928

Fournisseur d'assurance

Comme pour tout autre fournisseur, entrepreneur ou prêteur, il est essentiel que les clients effectuent des recherches préalables. Ce n'est pas parce que leur prêteur ou leur agent immobilier leur propose les noms de quelques compagnies d'assurance que ces compagnies leur conviennent. Les propriétaires peuvent demander des recommandations à leurs amis et à leur famille, faire des recherches en ligne, passer des appels téléphoniques, demander des devis et vérifier les dossiers commerciaux des entreprises qu'ils envisagent. Le coût d'une même police d'assurance auprès de différents assureurs peut varier considérablement. Les propriétaires voudront donc s'assurer qu'ils ne paient pas trop cher en choisissant des assureurs stables et établis et en obtenant au moins trois devis d'assurance habitation.

Types de polices d'assurance habitation

Il y en a huit types d'assurance habitation, chacun comprenant un niveau de couverture particulier. Cela simplifie le processus de acheter une police d'assurance; une fois que le propriétaire connaît la forme de base qu'il recherche, il peut déterminer les modules complémentaires nécessaires, puis les communiquer à un agent.

Il existe ici deux types de couverture : le risque désigné et le risque ouvert.

- La couverture des risques nommés est limitée aux risques spécifiques énumérés dans la police, tous les autres risques étant exclus.

- La couverture tous risques est l’inverse : tous les risques sont couverts, à moins qu’ils ne soient spécifiquement mentionnés comme exclusions.

Il est important pour les propriétaires de lire attentivement tous les documents du plan et de demander des éclaircissements à leur assureur avant de signer.

HO-1 – Formulaire de base

Il s’agit d’une forme de couverture simplifiée et basique. Il s’agit d’une couverture contre les risques nommés qui ne couvre que les risques énumérés, à savoir l’incendie, le vol et le vandalisme. Aucun autre risque n’est couvert. De plus, il n’y a pas de couverture responsabilité civile. Il s’agit d’un plan d’assurance habitation relativement bon marché et il n’est généralement pas proposé par la plupart des grandes compagnies d’assurance.

HO-2 – Forme élargie

La formule étendue, comme la formule de base HO-1, ne couvre que les risques nommés. L'incendie, le vol et le vandalisme sont complétés par la couverture des structures détachées, la couverture des biens personnels et les frais de subsistance supplémentaires pendant une réparation. Une couverture responsabilité civile limitée est incluse.

HO-3 – Formulaire spécial

Le type d'assurance habitation le p